Торговые сигналы! |JP Morgan повысил прогноз по ценам на нефть

- 02 апреля 2015, 07:28

- |

Экономисты JP Morgan подняли свои прогнозы по ценам на нефть на 2015-2016 годы. Согласно новым данным, европейски сорт Brent будет стоит в среднем в этом году $59 за баррель против прежней оценки в $49 за баррель, в следующем году — $62 за баррель против $57 за баррель. Прогноз по американской нефти марки WTI был повышен на 2015 год до $52 за баррель с $46 за баррель и на 2016 год — до $54 за баррель с ожидавшихся ранее $52 за баррель. Экономисты улучшили оценку мирового спроса на нефть в нынешнем году на 20 000 баррелей в сутки до 1,06 млн б/с, на 2016 год — на 173 000 б/с до 1,25 млн б/с. Майские фьючерсы на нефть Brent на лондонской бирже ICE Futures к 16.53 мск в среду подорожали на $0.43 (0,7%) до $55.54 за баррель.

- комментировать

- Комментарии ( 0 )

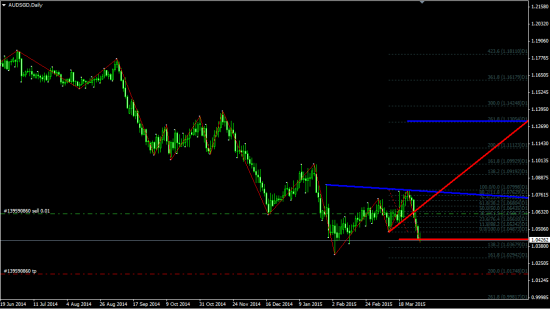

Торговые сигналы! |*МРП* AUD-SGD. Вроде бы цели выполнены.. но хочется чего то большего))

- 01 апреля 2015, 11:11

- |

Торговые сигналы! |Barclays прогнозирует рост цен на медь

- 01 апреля 2015, 08:07

- |

Экономисты Barclays предвидят рост цен на медь в этом году на фоне перебоев в поставках и хорошего спроса благодаря восстановлению экономик США, Европы и Японии. В среднем промышленный металл будет стоить $6313 за тонну в 2015 году, а наиболее заметный рост произойдет во втором квартале, когда средняя цена вырастет до $6300 за тонну. В третьем квартале прогнозируются $6600 за тонну, в четвертом — $6500 за тонну. В 2016 году медь в среднем будет стоить $6250 за тонну. Цены на медь, широко используемую в различных отраслях, традиционно рассматривается как индикатор силы мировой экономики. С начала года цены упали на 3,4% на фоне спада в строительстве Китая. Индекс цен на сырье Bloomberg Commodities 18 марта упал до минимальной отметки с 2002 года. При этом, нефть и железная руда подешевели более чем на 40% в прошлом году. «Цены на медь упали на 9% за последние полгода, что вызвало вопрос, станет ли медь следующей нефтью или железной рудой в 2015 году? Мы уверены, что нет», — отмечается в исследовании Barclays. Дело в том, что существует некоторые перебои в поставках металла на мировой рынок, причем производители пока не в состоянии заметно нарастить предложение. Периодические забастовки на рудниках при этом приводят к ухудшению качества руды, что, в свою очередь, повышает расходы и снижает выработку, считают в английском банке. В то же время, рост мировой экономики в этом году поддержит увеличение спроса на рафинированную медь. На долю Китая приходилось 46% мирового спроса на металл в прошлом году, на Европу, Северную Америку и Японию — 32%. «Опасения замедления экономики Китая являются основным поводом для „медвежьих“ прогнозов для меди. Но мы убеждены, что эти страхи преувеличены. Экономический рост в Китае будет оставаться сильным - 6,8% в 2015 году», — говорят эксперты. Мировой рынок меди завершит 2015 год со умеренным профицитом, при этом потребление металла увеличится на 3,3% и спрос — на 3,5%, по прогнозу Barclays.

Торговые сигналы! |Обновленные прогнозы Societe Generale по основным валютным парам

- 01 апреля 2015, 07:14

- |

Валютные стратеги Societe Generale обновили свои прогнозы по основным парам. В нижеприведенной таблице прогнозные значения соответствуют концу второго, третьего и четвертого кварталов текущего года, а также концу первого квартала 2016 года.

Торговые сигналы! |Мнение Barclays по паре EUR/JPY

- 30 марта 2015, 10:36

- |

Торговые сигналы! |Morgan Stanley: краткий прогноз по основным валютам

- 30 марта 2015, 09:13

- |

Доллар: временная передышка.

Доллар: временная передышка.

Бычий прогноз

Макроэкономическая статистика по США по-прежнему ниже ожиданий из-за сезонных факторов и проблем на рынке труда. Кроме того, Федрезерв, судя по недавним комментариям чиновников из Центробанка, не спешит с повышением ставки. В этой ситуации можно предположить, что американский доллар займет выжидательную позицию как минимум до публикации отчета по уровню занятости в США. Мы предпочитаем играть на относительной ценности и покупать доллар на спадах. В конечном счете, экономический рост ускорится, а ФРС все равно повысит ставку, поэтому мы сохраняем свой среднесрочный медвежий прогноз по доллару и планируем открыть новые долгосрочные длинные позиции в американской валюте.

Евро: медведи по-прежнему правят бал

Медвежий прогноз

Мы остаемся медведями по евро/доллару, и считаем, что пара в скором времени возобновит снижение после паузы и небольшой коррекции, спровоцированной «голубиным» тоном FOMC на последнем заседании. В связи с Грецией остается много нерешенных проблем, а итоги последних европейских выборов говорят о фундаментальных изменениях политического ландшафта Европы, которые могут проявиться в результатах национальных выборов, которые состоятся в ряде стран ближе к концу года. Политическая неопределенность вне всякого сомнения, будет давить на евро.

( Читать дальше )

Торговые сигналы! |Goldman Sachs: евро/доллар сформировал коррекцию A-B-C и готов возобновить снижение

- 30 марта 2015, 08:19

- |

Рост евро/доллара исчерпал себя, сформировав, практически, завершенную коррекцию A-B-C, считают в Goldman Sachs. «Обычно после этого возобновляется более масштабный тренд», — пишут валютные стратеги банка. – «Сильным сопротивлением является область $1.1052/99, где находятся максимумы 18 и 26 марта, а также минимум 26 января. Еще более важной отметкой является область прохождения 55-дневной МА ($1.1202), сдержавшей две предыдущие попытки роста в июле и декабре. Для формирования более устойчивого основания паре необходимо прорваться выше хотя бы первой области, а пока этого не произошло, шансы на дальнейшее снижение выглядят более высокими. Неплохой целью для коротких позиций выглядит область $1.0286-$1.0103.

Торговые сигналы! |*МПР* Goldman Sachs понизил прогноз доходности по государственным облигациям

- 27 марта 2015, 09:55

- |

Вчера Goldman Sachs понизил прогноз доходности 10-летних государственных облигаций на период 2015/2018 год. Согласно обновленным прогнозам, к концу текущего года:

- доходность по 10-летним облигациям Казначейства США составит к концу года 2.5% (3% в предыдущем прогнозе);

- доходность 10-летних государственных облигаций Германии составит 50 б.п. (75 б.п. в предыдущем прогнозе);

- доходность британских десятилеток составит 2.0% (2.5% в предыдущих ожиданиях);

- доходность японских государственных 10-летних облигаций составит 60 б.п. (80 б.п. в предыдущем прогнозе).

В целом Goldman Sachs ожидает более высокую волатильность и повышение цен на основе следующих факторов:

- Председатель ФРС Жаннетт Йеллен на пресс-конференции после завершения мартовского заседания FOMC сказала, что денежно-кредитная политика должны зависеть от поступающих данных. Эта новая среда, в которой участники рынка в зависимости от выходящей экономической статистики будут пересматривать свои ожидания в отношении действий ФРС. В этой среде волатильность рынка должна вырасти. По сравнению с 2014 годом к настоящему моменту волатильность выросла, но мы считаем, что на текущих уровнях она остается все еще слишком низкой.

- Наши собственные прогнозы по экономическому росту США немного выше, чем обновленные в марте ожидания FOMC, а наши собственные инфляционные ожидания немного ниже, чем у ФРС. В своем обновленном мартовском прогнозе FOMC озвучил ожидания относительно среднего значения ставки по федеральным фондам: 0.63% на конец 2015 года, 1.875% на конец 2016 года и 3.125% на конец 2017 года. Это немного выше наших собственных оценок: 0.63% на конец 2015; 1.63% на конец 2016 и 2.88% на конец 2017 года. Но самое важное, что и прогнозы ФРС и наши прогнозы значительно выше цифр, подразумеваемых рынком: 0.45% на конец 2015 года; 1.18% на конец 2016 года; 1.7% на конец 2018 года. В конечном счете, оценка ФРС долгосрочных нейтральных ставок (3.75%) близка к нашим собственным ожиданиям (3.25%).

- Наша модель оценки стоимости облигаций показывает, что справедливая доходность в настоящее время должна составлять приблизительно 2.9% и должна расти с течением времени. Наш анализ кривых доходности с учетом макроэкономических ожиданий и разных временных горизонтов показывает, что участок кривой доходности между «пятилетками» и «десятилетками» является слишком плоским, что формирует более выгодную возможность для коротких позиций в 10-летних облигациях, нежели в 5-летних или же в 30 летних бумагах.

Торговые сигналы! |Forex. Заказы на товары длительного пользования решают все

- 25 марта 2015, 13:00

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс